近日,原材料价格再次大幅波动,每吨铜材料的价格达77 050元,上涨趋势直逼8万。暖通厂家也纷纷感慨,铜价一天一个价,不少厂家都对旗下现有产品线价格做了优化调整,同时也对部分产品价格做出调整。

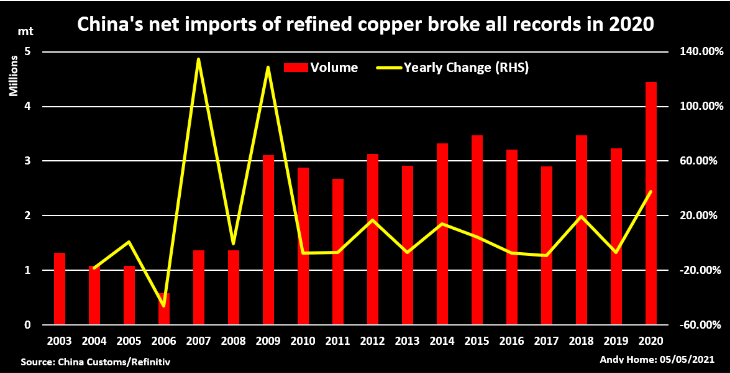

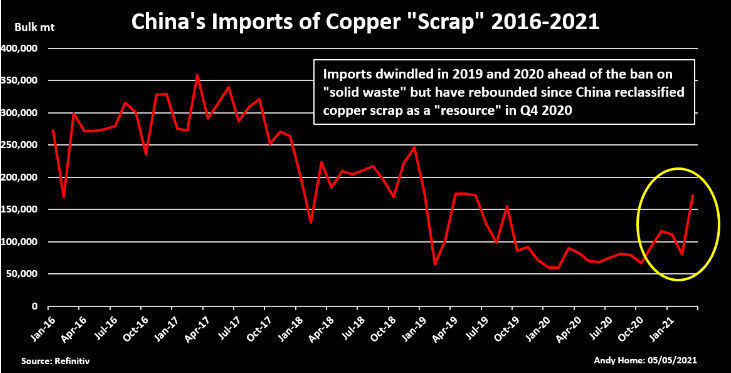

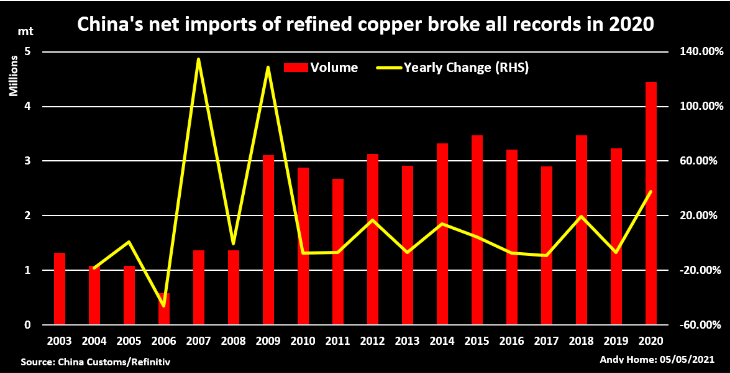

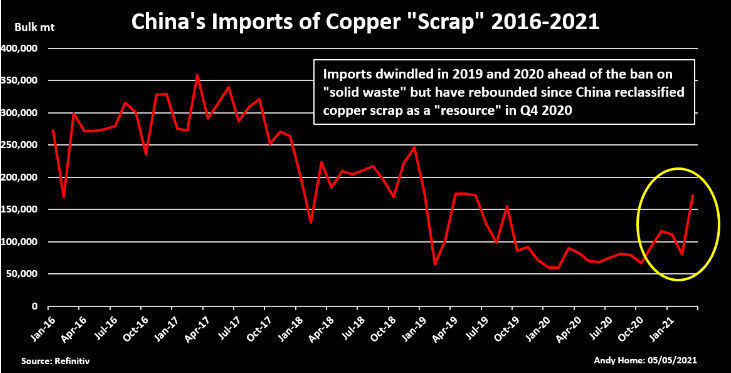

据外媒报道,2020年,中国精炼铜净进口量激增38%,达到440万吨,打破了所有历史记录。中国对世界其他国家金属的需求比2018年的前一个峰值高出100万吨,比2019年的进口量高出120万吨。受这种非同寻常的抢购热潮推动,伦敦金属交易所(LME)铜价从去年3月每吨4371美元的covid-19低点升至逾每吨10000美元。根据国际铜研究集团(ICSG)的最新预测,这也重塑了铜市场的统计格局。该集团预计,今年和明年全球市场将分别录得7.9万吨和10.9万吨的适度供应盈余。如果说这似乎与目前席卷铜市场的看涨行情有些矛盾的话,那是因为去年发生的事情。根据ICSG的数据,中国从全球市场吸走了如此多的金属,以至于铜的统计供需缺口达到了60万吨。这个黑洞笼罩着该组织的前景。然而,中国的铜进口目前正在放缓,而最大的问题是,当这个巨大的铜驱动因素停止推动时,会发生什么。ICSG在其最新的两年一次的市场评估中说,去年中国以外的铜使用量下降了9%,大规模的封锁“对世界经济以及随后对所有地区的主要铜最终用途行业产生了显著的负面影响”。这种需求内爆本应导致大量未售出金属过剩和库存大幅上升。然而,这并没有发生,因为中国从国际市场上清除了创纪录的470万吨金属,只有少量的出口抵消了一点点。计算铜市场的使用量具有挑战性,因为铜不断地被熔化成各种不同的形式,用于各种终端产品。在计算中国规模庞大、地理分布分散的制造业究竟发生了什么时,统计问题变得更加复杂。这就是ICSG和其他分析师使用“表面”需求计算方法的原因,这种方法基于国内生产、可见库存变化,当然还有净贸易等相对硬的数据。将去年巨大的净进口因素计入这个统计公式,中国去年的“表观”使用量跃升了13%。这大大抵消了其它地区的需求锐减,并使ICSG得出这样的评估:全球市场正处于供应-使用短缺的状态,总计达60.4万吨。此外,进口扭曲效应渗透到今年和明年的盈余预测中。随着进口减少,中国的“表观”使用量预计将大幅下降,这一统计上的反常现象将降低世界其它地区实际需求复苏的影响。从这幅模糊的统计图景中可以看出,与2500万吨的市场相比,预计盈余的规模(今明两年累计18.8万吨)微不足道,与去年计算出来的赤字相比也不算大。中国的精铜进口已经出现了停滞不前的迹象。第一季度净进口总量为85.3万吨,比去年增长5%,但比2020年第四季度下降19%。分析师普遍认为,去年的进口是由政府一次性囤积推动的。对其规模的估计从50万吨到100万吨不等,但没有人确切知道。这种冲动今年应该会消退。随着工业买家高价抛售,商业库存也将大幅减少。铜精矿和废铜供应紧张也是中国去年加大精炼金属采购的主要原因。随着矿山供应从covid-19封锁中恢复,精矿市场仍然紧张。ICSG表示,2020年全球矿业产量连续第三年持平,但预计今年将增长3.5%,2022年将增长3.7%。供应的改善正开始影响到中国的精矿进口。尽管中国的熔炼产能有所增长,但产量却在2020年第一季度跃升了7.5%,去年却下降了1%。事实上,3月份217万吨的产量创下了月度纪录。与此同时,废铜进口的反弹也在中国去年年底放松进口纯度规定后开始显现。在2020年下滑37%至94.4万吨之后,废铜进口量在2021年第一季度反弹了73%至36.4万吨。随着高价格刺激再生金属供应,而中国现在允许这种重新分类的“资源”的进口,预计废金属流将继续呈现上升趋势。这将减轻中国二级炼厂和许多将废料直接熔入产品结构的制造商在原材料方面的压力。更多的废料将抑制对精炼金属的需求,即使更多的精矿将促进国内产量的提高,这两种趋势都将导致进口需求的减少。想想看,如果中国去年没有额外进口120万吨,市场前景会有多大不同。这些金属中的大部分会流入LME或CME的仓库,从而对价格起到明显的抑制作用。相反,LME和CME的库存合计不到20万吨,两家交易所的合约都容易出现时间上的紧张。大宗商品超级多头认为,这一周期将不仅仅由中国来定义,而是由世界其他地区的金属密集型复苏来定义。铜正逐渐成为对这一理论的一个有趣的检验,因为随着原材料市场的放松和商业和国家补充库存的消退,中国的进口需求将在未来几个月减少。铜价的反应将告诉你,世界其它地区是否准备好从中国手中接过铜的接力棒。